- 地址:

- 海南省海口市

- 邮箱:

- admin@youweb.com

- 电话:

- 0898-08980898

- 传真:

- 1234-0000-5678

文丨罗志恒 ( 粤开证券首席经济学家、研究院院长) 马家进(粤开证券分析师)

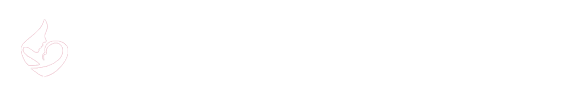

8月25日以来,中央和地方接连出台利好政策,主要包括三个方面:一是首套住房执行“认房不认贷”,北上广深四个一线城市均已跟进落实,预计剩余城市也将陆续实施;二是扩充地方政府“因城施策”工具箱,下调首套、二套首付比例下限至20%和30%,下调二套房贷利率下限至5年期以上LPR+20基点,地方可自主决定;三是降低存量首套住房贷款利率。

稳地产政策的方向发生调整,从此前供给端保交楼、房企纾困的“输血”转向提振市场需求、加快销售回款的“造血”,需求端更好满足居民刚性和改善性住房需求,降低购房门槛和成本。预计政策效果存在结构性分化,可能出现如下影响:

其一,一二线城市销售将好于三四线城市。认房不认贷、下调首付比例和房贷利率下限,主要影响一二线核心城市,三四线城市此前基本不受约束。相应地,这部分被抑制的购房需求,也将在一二线核心城市中释放,甚至可能还会分流走周边城市的部分需求。但是,需要注意的是,首付比例下降,月供也会随之上升。因此,一方面,不宜高估政策效果,居民购房能力仍受制于其收入水平;另一方面,房价较高的城市应审慎调整首付比例,防止居民过度加杠杆、影响金融安全。

其二,新房和大户型二手房销售将好于老破小。同样是受限于“认房又认贷”导致的二套房高首付比例,从筹集首付的难度来看,低总价的刚性需求要好于高总价的改善性需求。因此从积压需求的结构来看,改善性需求的数量要高于刚性需求。此外,改善性需求要通过“卖一买一”的方式才能享受首套房政策,这将增加刚需二手房的供给,表现为二手房挂牌量的快速增加。改善性需求释放会提振新房和大户型二手房的销售和价格,小户型二手房则同时面临刚性需求释放和供给增加,成交量将明显上升,但房价可能不会有太大波动。

其三,降低存量首套住房贷款利率,对房地产市场影响不大,其主要作用有二:一是降低居民还贷压力,增强消费能力,进而提振消费,类似政策还有提高个人所得税专项附加扣除标准,减轻个税压力,增加可支配收入;二是削弱居民提前还贷动机,减少违规使用消费贷和经营贷的行为,提高商业银行经营的稳定性和资产的安全性。但需要注意商业银行息差缩窄,要提前防范化解中小银行的金融风险。

虽然稳地产政策持续发力,且在保交楼、房企纾困、提振信心等方面取得了一定成效,但当前房地产市场仍面临较大困难,政策传导过程中存在难点堵点,背后既有行政性措施的不合理干预,也有市场低迷背景下微观主体理性选择导致的合成谬误。

1、部分城市的普通住宅认定标准过严,增加了不必要的购房门槛和成本

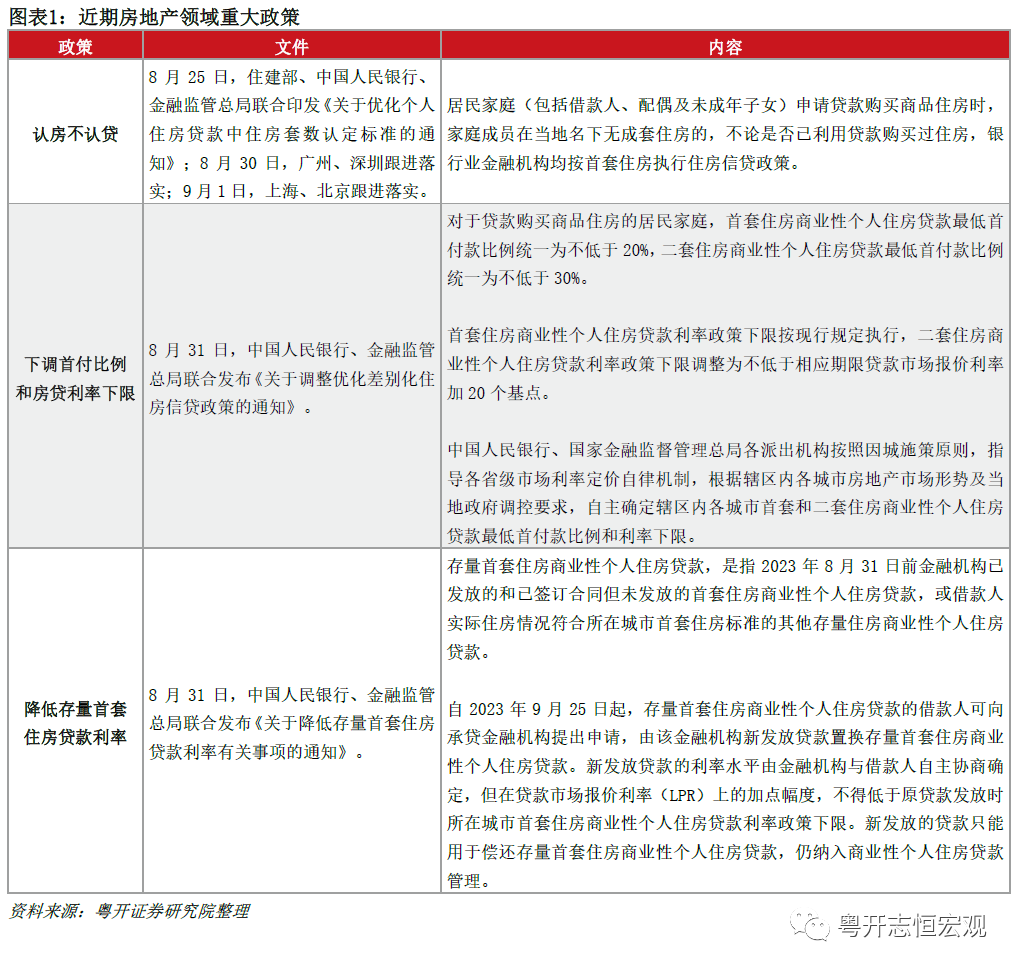

以北京为例,现行的普通住宅认定标准制定于2014年,五环内普宅总价的上限是468万元。然而随着近十年来房价上涨,许多原本是普宅的房子如今都被动变成了“豪宅”,在二手房交易时将增加购房者的首付金额或税费成本。

假设购房者拥有首套房资格,想买一套五环内丰台区89平方米、总价600万元的二手房,这套房满五唯一,业主购买时的总价是300万元。

(1)理论上来说,房子总价超过了468万元的上限,因此属于非普通住宅,首付比例是40%,购房者的首付金额应该是600×40%=240万元。(暂不考虑契税和中介费,下同)

(2)但实际操作中,这套房会被做成网签价为467万元的普通住宅,可贷比例为65%(首付比例35%),贷款额度是467×65%≈303万元,因此实际的首付金额是600-303=297万元,比理论情况要多57万元。

(3)现实中之所以会这么操作,主要是为了规避税费。如果按照600万元的实际成交价进行网签,虽然贷款额度能够增加,首付金额可以减少,但因为是非普通住宅,需要额外缴纳约15万元的增值税及附加(计算公式为:增值税及附加=(网签价-房屋原值)÷1.05×5.3%)。所有税费实际上均由购房者承担,相当于总价升至了615万元,同时首付金额也要在理论上240万元的基础上再加15万元。

这会带来两个负面影响:一是购房者的购房门槛增加了,实际的首付比例高达297÷600=49.5%;二是购房者可能违规使用消费贷或经营贷来凑齐这么高的首付,事后可能遭遇银行抽贷,不利于金融稳定。

如果没有普宅认定标准的限制,购房者的首付款只需600×35%=210万元即可,将同时减轻购房者的首付压力和可能出现的金融风险。

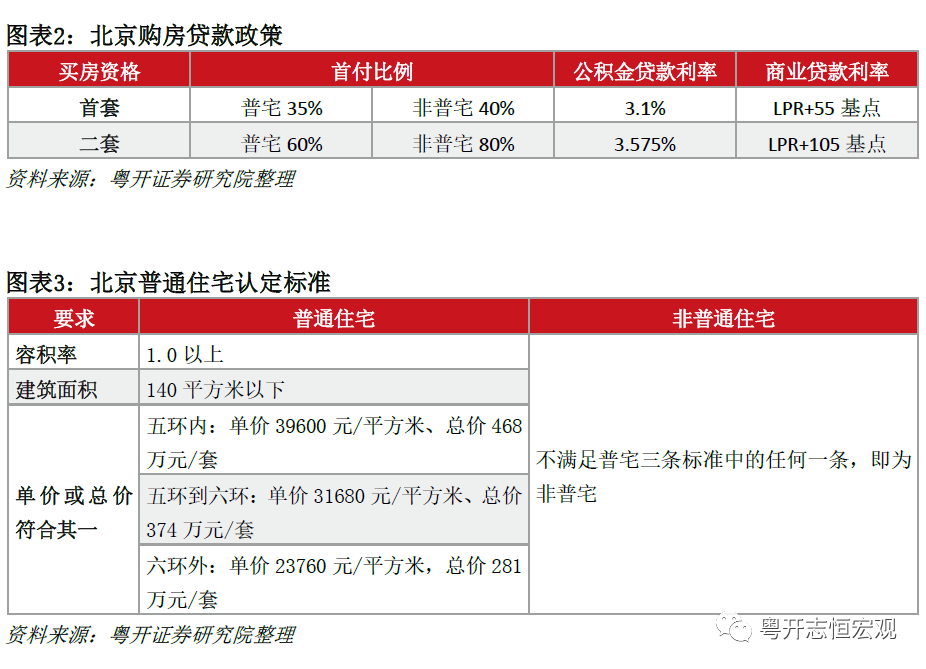

2、三四线城市居民担心房价下跌,观望情绪拖累地产销售

房地产市场的区域分化愈发明显,三四线城市的库存去化压力要大于一二线核心城市。尤其是,不同于一二线城市仍有政策储备,三四线城市的稳地产政策基本上已经“应出尽出”,但房地产市场仍较低迷。

对于居民而言,购房属于家庭重大事项,房子既是一般家庭最大的资产,同时也是最大的负债。即使是用于自住,房价的涨跌预期也在居民购房决策中占据重要分量。在楼市低迷、房价存在下跌风险时,有购房需求的居民也会保持观望,进一步加剧楼市低迷,形成负向循环。

3、新房限价制约了房企销售回款能力,扭曲了楼市的价格信号和资源配置

当前部分城市的新房限价政策,干扰了房企的正常销售回款,加剧其资金链紧张状况。在某些楼市低迷的城市,地方政府为避免房价下跌引发螺旋效应,阻止房企降价销售,导致库存去化艰难;而在某些需求较为旺盛的城市,地方政府为抑制房价上涨,要求新房限价销售,一方面压缩了房企的利润空间,另一方面因新房价格低于周边二手房价而诱发居民的投机套利行为。

新房与二手房是替代品,市场力量作用下,新房价格与二手房价按理应是相近的。如果新房价格与周边二手房价出现了较大偏离,便意味着地方政府的行政性干预造成了市场扭曲。限价措施看似稳定了房价,实际上却造成了新房市场与二手房市场的割裂,削弱了市场配置资源的效率,还加大了房企流动性和债务风险。

4、部分烂尾楼盘难以“保交楼”,市场化资金不愿也不敢介入

在政府对“保交楼”的高度重视与大力支持下,许多烂尾楼盘都得以顺利交付。8月9日,根据住房和城乡建设部消息,目前“保交楼”专项借款项目总体复工率接近100%,累计已完成住房交付超过165万套,首批专项借款项目住房交付率超过60%。

但仍有部分烂尾楼盘没有得到有效处置。这些楼盘通常或剩余货值不高、或销售前景不佳、或债务纠纷复杂,难以吸引市场化资金介入,地方政府也没有足够的财力提供救助。财新网6月29日报道,从全国范围看,资可抵债且不存在法律纠纷的项目大概只占全部问题楼盘的1/3,导致商业银行的纾困积极性不高。不少资不抵债项目中,原股东之间、债务人与债权人之间存在很多纠纷,如果当地法院没有对这类项目裁定明确的重整方案,市场化资金尤其是债权性资金无法介入。

2022年11月,央行设立结构性政策工具“保交楼贷款支持计划”,向部分商业银行提供2000亿元无息再贷款资金,鼓励他们按照自愿原则,向已出售但逾期未交付的住宅项目提供贷款,但截至2023年二季度,房企纾困专项再贷款的使用量为0,保交楼贷款支持计划的2000亿元额度中仅使用了5亿元。

5、房地产行业风险上升,加剧房企的外部融资难度

在地产销售低迷导致内部融资困难的背景下,房企更加依赖银行贷款、债券等外部融资。但是随着部分房企暴雷、债券违约、退市等风险事件的发生,市场调高了房地产整个行业的风险等级,导致房企无论是股权融资和债权融资都更加困难。

当前房企的融资难问题不在于政策约束,而是市场参与意愿不足。例如,为打消商业银行对“保交楼”配套融资的风控顾虑,“金融十六条”明确提出按照“后进先出”原则,问题项目剩余货值的销售回款要优先偿还新增配套融资和专项借款;商业银行若按要求提供此类配套融资,在贷款期限内不下调风险分类,后期若这类新发放配套融资形成不良,相关机构和人员只要已尽职,可予免责。但商业银行作为市场化经营主体,面对房地产行业持续上升的风险收益比,缺乏参与的动力。

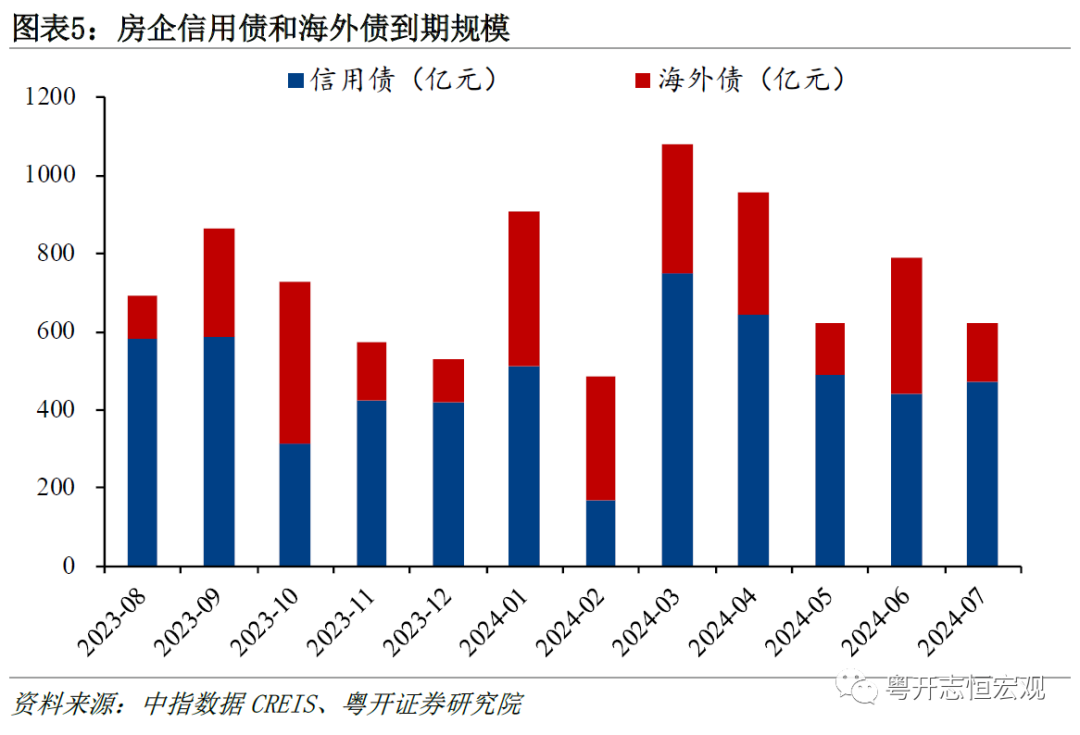

房地产融资形势较差,并迎来偿债高峰。1-7月,房地产开发企业到位资金同比下降11.2%,其中国内贷款同比下降11.5%。同时,根据中指研究院数据,截至7月底,房地产行业未来一年内到期的信用债和海外债规模分别达5799和3059亿元,合计8858亿元,月均到期738亿元。

在坚持“房住不炒”定位,坚持市场化、法治化原则的前提下,当前的房地产市场僵局仍有化解之策。

一方面,“全国一盘棋”与“因城施策”相结合。当前房地产市场的区域分化特征愈发明显,地方政府根据当地形势“因城施策”,有利于提高政策的针对性和有效性。但有些方面仍需中央的统一管理和指导,以避免各地政策出现外部性或调整不及时。例如,房企的全国性经营与地方政府属地责任之间可能出现冲突,地方政府为了当地楼盘保交楼,对预售资金监管过度严格,导致房企的部分合规资金不能跨区域调动,结果使得其他地方的楼盘出现风险,此时便需要中央对预售资金监管做出统一的制度安排。又如,对于全国性的关乎居民和房企合理权益的事项,像“认房不认贷”政策,中央可要求各地同步执行,而不是由各地自主决定,这样能够降低政策的不确定性,增强政策效果。

另一方面,稳地产政策要激励相容,充分调动社会各方的积极性。针对居民合理购房需求,应调整普通住宅认定标准,降低购房门槛和成本。针对居民观望情绪,可借鉴电商行业的“保价”政策,打消居民对于房价下跌的担忧,促进购房需求的释放。针对房企销售回款困难,应取消新房限价,结合前面的“保价”政策,加快销售回款,保障期房交付。针对金融机构注资和健康房企并购意愿不足,地方政府应协助理顺问题楼盘的债务纠纷,通过更改土地性质等方式提高出险房企资产包的盈利空间,吸引社会资本参与。针对房企拿地谨慎,地方政府要增加优质土地供应,活跃土地市场。

第一,京沪等城市调整普通住宅认定标准,更好满足居民刚性和改善性住房需求。建议参照2019年深圳的做法,只认面积不看价,将普通住宅认定标准调整为:容积率1.0以上且房屋建筑面积144平方米以下。取消相对滞后的价格标准,这样既能避免因标准调整无法及时调整导致的“被豪宅”的尴尬,也能防止市场产生政府引导房价上涨的误解。

第二,新房销售可提供“降价补差价”的“保价”措施,由政府监管和银行托管,打消有购房需求居民的顾虑。当前居民观望情绪浓厚,其中一个重要原因是担心房价下跌,因此新房销售可以参考电商行业中广泛使用的“保价”政策,通过“降价补差价”的方式来打消居民顾虑,加快销售回款。为保障购房者资金安全和房企承诺履行,可在政府监管下,将一定比例的房款打入专门的“保价基金账户”,剩余房款则纳入预售资金监管账户。

第三,取消新房限价,减少行政措施对价格信号和资源配置的扭曲,加快房企资金回笼。取消新房限价的一个担忧是,房企为争夺客户而竞相降价,进而引发房价下跌螺旋。但一方面,二手房价实际上为新房价格提供了参考基准,另一方面,若实行“保价”政策,居民不必继续观望,房企也不会大幅降价。

第四,加快理顺问题楼盘的债务纠纷,提高市场化资金的介入意愿。针对存在债务纠纷的问题楼盘,尽快通过政府协助协商或法院裁定的方式理顺,盘活存量资产,让市场化资金敢于注入,促进问题楼盘顺利完工交付。

第五,地方政府可协助出险房企将商业项目和住宅项目打包出售,并批准商业用地性质改为住宅用地,吸引健康房企参与并购。出险房企的许多项目资产之所以没有买家愿意接盘,一个重要原因便是无利可图。住宅项目要么位置偏远、去化困难,要么预售资金被挪用、只剩交付义务;商业项目虽然地段可能不错,但当前写字楼和商场的出租率不高,盈利空间和回款速度均不及住宅项目。如果地方政府协助出险房企将商业项目和住宅项目打包,同时允许商业用地性质变更,或能实现多赢局面:政府可以补收差额的土地出让金,居民可以购买地段更好的新房,健康房企有动力并购问题项目,出险房企能够盘活资产、回笼资金,烂尾楼盘有望完工交付。

第六,地方政府增加优质住宅土地供应,活跃土地市场。当前土地市场较为低迷,不少地块仅以底价出让,或由地方城投托底,地方政府获得的土地出让金不多,城投企业的债务风险进一步上升,土地也被闲置、没有及时开工。此外,地方政府为了吸引产业和增加税收,通常将核心区域的土地用于建设商场和写字楼,住宅用地则安排在相对偏远的位置,结果导致二者同时过剩,居民的住房需求却没能有效满足,土地资源错配。地方政府要顺应市场需求,合理安排商业用地和住宅用地比例,增加优质住宅土地供应,调动房企拿地的积极性,既能增加地方财政收入,降低城投债务压力,也能增加优质住房供给。

(文章仅代表作者观点。责编邮箱:yanguihua@jiemian.com。)