- 地址:

- 海南省海口市

- 邮箱:

- admin@youweb.com

- 电话:

- 0898-08980898

- 传真:

- 1234-0000-5678

这几年,在中国-东盟自贸区协定的框架下,印尼的投资便利性和自由度都在不断提高,印尼政府也致力于积极改进投资环境,包括完善法规、提升账户安全性和完善KYC系统等,以实现本国系统与国际标准相协调。

文 | 集富研究院头图 | 谷歌搜索

近十年来,印尼GDP增速持续保持在5%-6%的增速区间,在各大新兴经济体中,印尼一直保持着较高的增长水平,其GDP在东南亚占比为40%,以绝对优势居于东南亚各经济体之首。年轻化的人口结构和持续5%左右的GDP增速,为印尼经济增长释放出巨大的动能。

此外,消费环境日趋成熟、消费意识强烈、人口结构年轻化等因素均大大促进了印尼的借贷的需求。印尼央行存款利率和贷款利率分别为 4.5%和 6%,利率较高。这一现象也从侧面反映了印尼对资金的需求十分旺盛。

金融监管模式

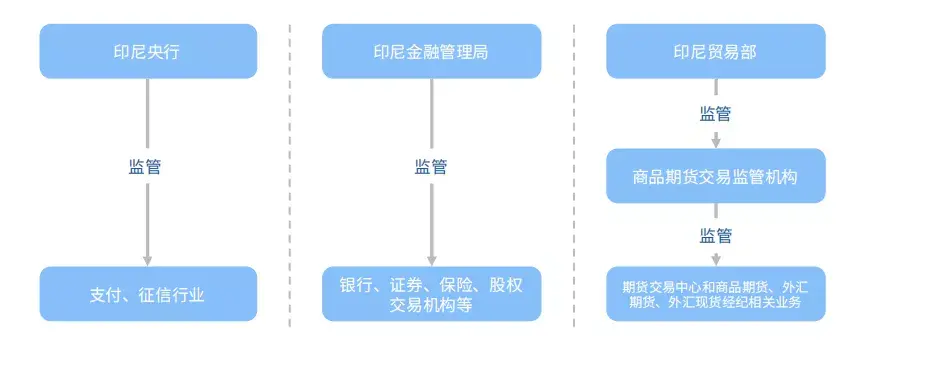

印尼金融体系中最主要的三个监管机构为印尼央行(Bank Indonesia)、金融服务管理局(印尼语Otoritas Jasa Keuangan, OJK)和商品期货交易监管机构(BAPPEBTI,英文名COFTRA,Commodity Futures Trading Regulatory Agency),三者相互独立相互配合。不同的是,印尼央行(BI)和金融服务管理局(OJK)是独立的政府机构,而商品期货交易监管机构(BAPPEBTI)则隶属于印尼贸易部管理,负责监管商品期货、外汇现货、外汇期货等领域。

在OJK成立之前,BI的职责范围除了宏观审慎管理、货币政策管理、系统性风险防范、建立健全稳定有效的金融体系等方面以外,还负责对银行业进行监督管理。而在印尼政府2011年成立了OJK之后,通过两个过渡期完成了对印尼各类金融机构监管职责的高度聚集。首先第一阶段OJK于2012年12月30日取代了原隶属于印尼财政部的资本市场监督管理机构(BAPEPAM)的全部职能,而第二阶段OJK于2013年12月30号取代了BI的银行业监管职能。

印尼的监管体系与中国内地模式较为相似。首先,BI的职责类似中国人民银行,OJK和BAPPEBTI的监管职责与中国银保监会和证监会的职责又非常相近。同时,印尼也是机构监管、行为监管和功能监管相结合的金融监管模式。

电子支付标准体系

与此同时,得益于庞大的人口基数和东南亚最大新兴经济体地位,印尼已成为值得瞩目的潜在互联网用户大国。与大多数发展中经济体情况类似,印尼人口对现金的依赖程度仍然较高,传统银行账户普及率较低,地理环境的分散性导致配套设施相对薄弱,整体处于向非现金支付方式迁移的过渡时期。在国内及跨境经贸活动的繁荣,政府数字化战略等因素的推动下,印尼的电子商务、社交网络等互联网经济正处于快速增长时期,与之配套的支付业务正在经历转型升级,新兴支付业务存在较大发展空间。印尼央行关注到了支付清算金融基础设施在互联网发展中的重要地位,可以预见未来几年印尼在电子支付领域会有快速的进步。

BI是印尼支付清算体系的主要监管机构,主要管理了四个印尼支付清算体系,包括支持大额支付清算的BI-RTGS系统、支持小额支付清算的SKNBI系统、支持银行卡支付清算的GPN网络和支持二维码支付的QRIS体系。

BI-RTGS系统初建于2020年,由印尼央行建设运营,采用即时支付结算模式(RTGS)为银行和特别准入的非银行金融机构处理1亿印尼盾(约5万人民币)及以上的交易,并间接支持了印尼境内的小额支付、ATM/POS支付、外汇交易、证券交易等支付清算业务。

而SKNBI系统始建于2005年,由印尼央行建设运营,连接了多个不同地区的清算中心。实际业务中,由清算中心处理来自各机构的线上线下小额清算业务,之后上传到SKNBI系统进行基于延时净额结算模式(DNS)的支付清算,最终再通过BI-RTGS系统进行机构间的支付清算。

为了进一步提升电子支付的便利性,弥补小型支付网络各自运营的缺陷,2017年印尼央行宣布推出了国家支付网关GPN,由过去四大跨行ATM网络运营机构 (Rintis Sejahtera、Artajasa Pembayaran Elektronis、Jalin PembayaranNusantara、Alto Network) 和印尼本土四家商业银行 (Bank Mandiri、Bank Central Asia、Bank Rakyat Indonesia、Bank Negara Indonesia)2014年,由于IBG有运营时间和非实时结算限制,新加坡银行业协会(ABS)推出了FAST转账(Fast And Secure Transfers)服务。FAST全天候运行,可实现即时到账,最高限额为20万新元,但参与机构也会根据具体情况设定不同的转账限额。而2017年,ABS又推出了升级版的FAST支付清算服务PayNow。在FAST基础上,PayNow仅需要用户输入手机号码或新加坡身份证便可实现转账,并支持二维码付款功能。之后不久,新加坡金管局(MAS)和新加坡信息通信媒体发展局(IMDA)在2018年9月上线了全国统一二维码SG QR,也成为了全球首个推出统一二维码的国家。由此可见,新加坡在小额支付清算体系上,尤其是在多元化的电子支付形式上,有着领先世界的决心。印尼 ? 迈向全国统一的电子支付标准体系24共同出资组建的实体组织全国电子交易集团PTEN负责服务运营。

印尼央行同时规定,只要是在印尼境内发生的支付业务,都必须经过GPN处理,以推动电子支付服务解决方案的整合。在此之上,2019年印尼央行又推出了统一二维码支付标准QRIS,与GPN网络相互配合,确保不同支付工具的互联互通,从而在移动支付层面进一步完善了电子支付服务的整合。

基础征信系统

印 尼 征 信 行 业 始 于 2 0 0 6 年,由 央 行(B a n kIndonesia)建立了国有征信局(Biro Informasi Kredit,BIK),负责收集个人和企业的征信数据,着重于帮助个人和小微企业获得更好的信贷服务。2017年,金融服务管理局OJK建立了新的金融信息服务系统(Financial InformationService System,SLIK),用于收集和提供金融机构所需的征信信息,目前已基本替代了央行建立的BIK。

除了国有征信机构以外,印尼政府还允许民营企业通过申请成为征信公司来提供征信服务。印尼政府对征信公司的定义为收集和处理信用数据、其他数据以提供征信信息的机构或实体。依据印尼中央银行2013年发布的第15号监管规定(Regulation number 15/1/PBI/2013),征信公司必须全部是由控股51%以下的印尼法人实体股东成立的有限责任公司。由此可见,印尼政府虽然允许民营征信机构,但同时通过股权上的外资限制措施避免了外资对于本国数据的过度控制。由于SLIK注重于收集金融服务相关的征信数据,因此政府还希望民营征信公司可以多元化的将民政、财税、电商、支付等数据接入,完善征信数据体系。另外根据此监管规定,如果企业收集数据保留在印尼境内提供非征信服务,例如精准营销类数据服务,就不受该监管文件限制,造成一定的监管灰色地带,这也是形成印尼目前持牌征信机构和非持牌数据服务机构并存的一个原因。

虽然印尼政府希望借助民营征信公司丰富征信数据,但印尼仅有约40%人接受银行服务、约10%人有信用卡、约56%人使用各类互联网服务,企业信息化程度低,市政、财税等基础设施也相对薄弱,因此电子化数据仍比较缺乏,征信发展存在较大挑战。者接入、查询和修改其信息的权利。2018年7月新修订的《借贷机构法案》规定由DP Info负责运营借贷机构信用管理局,管理所有牌照类借贷机构记录的贷款信息和偿还情况。作为亚太区重要的金融中心之一,新加坡将征信系统建设视为金融市场基础设施建设的重要部分。在私有化运作和规范化监管相结合而形成的较为完善的信用管理体系里,私营征信企业的市场化发展正在为行业创造更多价值。

另外,印尼大多民营征信机构处于初始阶段,覆盖人数少、数据匮乏,大量有价值的互联网数据都集中在如Gojek、OVO、Tokopedia、Traveloka等巨头公司手中,难以简单的由征信公司进行商业化整合。也许中国创立百行征信的做法可以给印尼监管带来启发, 发展出适合印尼本土的集中化征信模式,为印尼个人和企业征信带来更有力的支持。以印尼民营征信机构Pefifindo Credit BureaPefifindo Credit Burea为代表。

印尼民营征信机构 - Pefifindo Credit BureaPefifindo Credit Burea

最初由印尼历史最悠久的独立信用评级机构PEFINDO(成立于1993)于2014年开始筹备,2015年获得由监管机构印尼金融服务管理局、印尼中央银行先后颁发的资本牌照、运营牌照,于2017年3月开始全面运营,为各类机构、个人、中小企业提供广泛的征信服务。作为印尼的第一家提供个人征信信息给贷款人或其他机构的征信公司,Pefifindo Credit Burea的数据不仅来源于印尼信贷联盟(Creditunion)、政府机构等,也来自于国有电力公司PTPLN、PDAM(地方水务公司)等企业。它对其金融机构会员收取两种费用,一种是每年固定的1.2亿印尼盾(约5万人民币)费用,另一种是每次查询征信信息的调查费1.2万印尼盾(约6元人民币),所使用的数据中的借贷数据则来自印尼中央银行,需要向印尼中央银行支付费用。

Pefifindo Credit Bureau通过FICO信用评分模型,基于债务人贷款行为评定其信用特征,为各类机构、中小企业和个人提供服务。

其主要产品为以下四个:

1、信用评分和信用报告(Pefifindo Score & Report)

2、信用预警(Pefifindo Alert)

3、信用分析(Pefifindo Profifiling)

4、电子身份检测(Electronic Pefifindo Identity Check)服务。

机遇与挑战并存

印尼拥有东南亚最多的人口,次贷危机以来,印尼经济逐步复苏并进入增长期,经济增速因互联网、智能手机的普及而排在世界前列。世界经济论坛在《全球竞争力报告》中,将印尼的银行稳健度排在第68位,并指出其宏观经济环境相对优良,但融资困难和基础设施不足仍是面临的挑战。近20年印尼的消费信贷市场规模以超过20%的复合年增长率在扩张,因此印尼政府对金融行业的风控、监管以及金融犯罪防控的问题愈加重视。

在印尼,传统的账户开立和客户身份识别KYC流程依赖于人工,客户需要提交内容繁多的表格或者应付业务经理口头的质问,流程缓慢,与此同时金融欺诈的手段越来越高明,人工检查很难审核每笔交易并手动识别欺诈模式。随着印尼政府着手整顿金融体系特别是银行体系、金融体制和监管政策逐渐加强,金融监管部门对KYC的要求也越来越高。印尼电信监管局印尼电信监管局(Indonesian Telecommunications Regulatory Authority,BRTI)表示,受中国内地的启发,面部扫描(人脸识别)技术可以让印尼的KYC系统变得更好。在印尼,人口与民事登记局是有权处理所有印尼人口数据的机构,拥有完整的数据,例如姓名、地址、出生日期、照片、10个指纹和虹膜。因此,印尼政府的电信与信息部计划让内政部人口与民事登记局(Dukcapil)和手机运营商进行协调,将面部识别系统作为激活手机号码的条件,由手机运营商协助准备用户数据验证系统。重要的是,印尼还没有严格的个人数据保护法规,使用面部扫描来验证用户身份的过程增加了用户数据泄漏的风险。因此印尼国会已决定将个人数据保护法律草案作为2020年国家立法计划的优先事项。

印尼的账户系统相对清晰,但是对货币管控较严:本国居民可持有境内或境外外汇账户,但是禁止在境外持有本币账户,尽管境内账户可兑换外汇。非本国居民可持有外汇与本币账户,且外汇可自由兑换,另外,非本51国居民只可持有往来账户、储蓄账户和定期存款账户。非本国居民仅允许因经济交易收取本币转账,且须提供支持性文件,并且非本国居民不可透支。

印尼的金融业处于发展阶段,虽然利润率很高,但银行业务渗透率较低。大部分印尼民众没有开通过任何金融账户,缺乏电子化身份信息,甚至存在多代身份证件需要识别,所以电子账户的客户身份识别系统无论对政府还是企业来说都相当于从零开始。

印尼信用卡渗透率极低(不足 2%),即使银行借记卡的渗透率也仅有 36%,因此,大量的资金需求需要通过民间借贷来满足。旺盛的借贷需求及低廉的获客成本为印尼信贷产品提供了广阔的市场空间。

这几年,在中国-东盟自贸区协定的框架下,印尼的投资便利性和自由度都在不断提高,印尼政府也致力于积极改进投资环境,包括完善法规、提升账户安全性和完善KYC系统等,以实现本国系统与国际标准相协调。