- 地址:

- 海南省海口市

- 邮箱:

- admin@youweb.com

- 电话:

- 0898-08980898

- 传真:

- 1234-0000-5678

全球价值链与增加值概念提出以来,经济全球化的趋势愈发显著,中国也为推动经济全球化作出了卓越贡献。2014—2019年,中国与“一带一路”沿线国家贸易额累计超过44万亿元,成为沿线25个国家最大的贸易伙伴。由于中国在全球价值链分工中长期处于“低端锁定”[1]状态,学界提出中国可以与“一带一路”沿线国家共同构建区域价值链,实现价值链地位攀升[2],因此基于微观视角重新审视中国与这些国家的贸易关系显得尤为重要。2019年12月23日,商务部发布中国海关总署关于升级中新自贸协定的议定书公告,对原产地规则和产品特定原产地规则等进行了修改。2020年11月15日,包括新加坡等15国正式完成RCEP贸易协定签署工作。新加坡作为“一带一路”沿线的重要国家之一,以84.8的竞争力指数成为全球竞争力第一的国家,推动中新进一步合作发展,有利于为中国与其他沿线国家合作提供经验基础。本文构建宏观指标研究中新贸易关系,并通过实证模型分析深化中新贸易合作的影响因素,以期为推动中新共同发展提供实证基础。

学界就贸易关系的分析主要从宏观指标和问题聚焦两个角度展开。宏观指标分析方面,黎峰、张志新等从商品结构、竞争与互补性等角度展开探讨,多以中国为中心,将之与全球整体或其他大型经济体相比较[3-4]。而问题聚焦分析角度的研究对象则表现得相对具体,如肖志敏等聚焦中美贸易摩擦,发现中美贸易摩擦虽减少了美中贸易逆差,但代价是美国实际经济增长放缓,社会福利降低,就业需求减少[5];宋周莺等针对商品结构以及行业敏感度分析了中国与印度贸易关系[6];张帅等就中国对泰国出口的技术溢出效应展开分析,认为中泰交流助推了泰国经济发展与产业升级[7]。总体来看,学界关于贸易关系的理论研究思路与框架已趋于成熟。

“一带一路”倡议提出后,以此为基础的主流贸易关系研究常对经济体进行探讨。陈秀莲研究发现,中国与东盟的贸易合作方式呈碎片化,经济依赖关系严重不对称[8];李俊久等进一步分析与东盟货币贸易合作问题,认为中国与新加坡和马来西亚的合作潜力较大[1];郭健全等直接以沿线国家为基础,研究了绿色物流、环境与经济增长之间的联系[9]。以经济体为研究对象为“一带一路”倡议的宏观把控提供了参考,但每个国家都具有独特性,因此研究单独双边关系对于“一带一路”倡议的具体实践有现实意义,如王领等研究了中越机电产品贸易波动等[10]。目前学界对中国与新加坡贸易关系研究较少,且重点关注特定问题。刘强等聚焦贸易便利化问题,对比中新自由贸易区建设并提出了改进建议[11]。刘光辉从宏观角度定性分析了中新区域经济合作新格局,但数据与实证分析略显不足[12]。

纵观学界研究,多数文章从宏观经济体出发,缺乏针对双边关系的具体研究。本文从双边贸易关系角度切入,探讨深化中新贸易发展的影响因素。本文可能的边际贡献主要有:第一,拓展学界关于中国与“一带一路”沿线国家贸易关系的研究,引入敏感性行业分析使得角度更加全面;第二,通过拓展的引力模型,从宏观与分行业角度分析中新贸易影响因素,为深化双边合作提供启示。

1. 数据来源及处理

本文涉及的相关数据主要来自于国家统计局官网、世界贸易数据库、世界银行和WITS数据库。世界贸易数据库的数据均采用国际贸易标准分类第四次修订版本(SITC Rev4),将所有进出口商品划分为0~9共10大类,其中0~4大类为初级制成品,5~9大类为工业制成品。受世界贸易数据库数据完整性的限制,分行业进出口数据时间跨度为2007—2018年,其中VRCA指数计算采用2009—2018年的数据。

2. 计算方法

以下所有定义公式中a、b、w、k、t分别代表国家a、国家b、世界w、商品种类k和年份时间t,EX及IM分别表示出口和进口。

(1) 敏感性行业分析。敏感性行业指某行业在双边贸易中对贸易双方中至少一方具有较强冲击力。借鉴宋周莺等的方法并具体化实际操作[6],公式为

(1)

式中:![]() 代表a国对b国出口k商品的敏感度,其值等于1时判定为敏感性行业;

代表a国对b国出口k商品的敏感度,其值等于1时判定为敏感性行业;![]() 称为出口贸易占比;

称为出口贸易占比;![]() 称为行业出口占比。公式右边数据的计算式为

称为行业出口占比。公式右边数据的计算式为

(2)

(3)

当出口贸易占比(TEX/TIM)高于50%时,取值为1,否则取值0;当行业出口占比(IEX/IIM)高于6%时,取值为1,否则取值0。若![]() 取值为1而

取值为1而![]() 取值为0,说明对于k商品a国对b国的出口依赖性较强,反之则代表k商品贸易中b国对a国有较强进口依赖性;如果取值均为1,说明双边对k商品的贸易中相互依赖性均较强,战略意义显著。

取值为0,说明对于k商品a国对b国的出口依赖性较强,反之则代表k商品贸易中b国对a国有较强进口依赖性;如果取值均为1,说明双边对k商品的贸易中相互依赖性均较强,战略意义显著。

(2) 显示性相对比较优势(VRCA)。根据康成文针对BRCA等各种RCA指数的综合分析[13],采取综合客观性最强的显示性相对比较优势指数,计算公式为

(4)

式中,![]() 表示a国k商品的比较优势。若VRCA>0,则表明a国在k商品出口上具有比较优势,否则反之;若VRCA=0,说明处于平衡状态。

表示a国k商品的比较优势。若VRCA>0,则表明a国在k商品出口上具有比较优势,否则反之;若VRCA=0,说明处于平衡状态。

(3) 贸易结合度。贸易结合度指数是衡量经济一体化的重要指标,集中反映了双边对外贸易关系的紧密程度,计算公式为

TCDab=(EXab/EXaw)/(IMba/IMbw)

(5)

式中,TCDab表示a国出口b国进口时双边贸易结合度指数。如果TCD指数大于1,说明中新贸易关系紧密,值越大紧密度越大;如果值小于1,说明中新贸易联系松散,值越小则松散程度越高。

(4) Drysdale贸易互补指数[14]。为针对性研究双边整体贸易的互补程度,本文借鉴张志新[4]所介绍的Drysdale贸易互补指数来研究中新商品贸易的互补性,公式为

(6)

式中,TCab表示a国进口、b国出口时双边贸易互补性指数。本文采取SITC标准的0~9大类,因此k取值为k=0,1,2,…,9;TC指数取值在0~1之间,数值越大则双边贸易互补性越强。

中国与新加坡的贸易关系近年来已经取得进展:双边进出口贸易规模稳定上升,贸易伙伴关系紧密,贸易依存度平稳中略有波动。新加坡仍是中国重要的贸易伙伴,而中国对于新加坡的贸易伙伴地位亦始终非常重要。接下来分别从敏感性行业、显示性比较优势、贸易结合度及Drysdale贸易互补指数角度对中新贸易关系展开分析。

1. 中新贸易敏感性行业分析

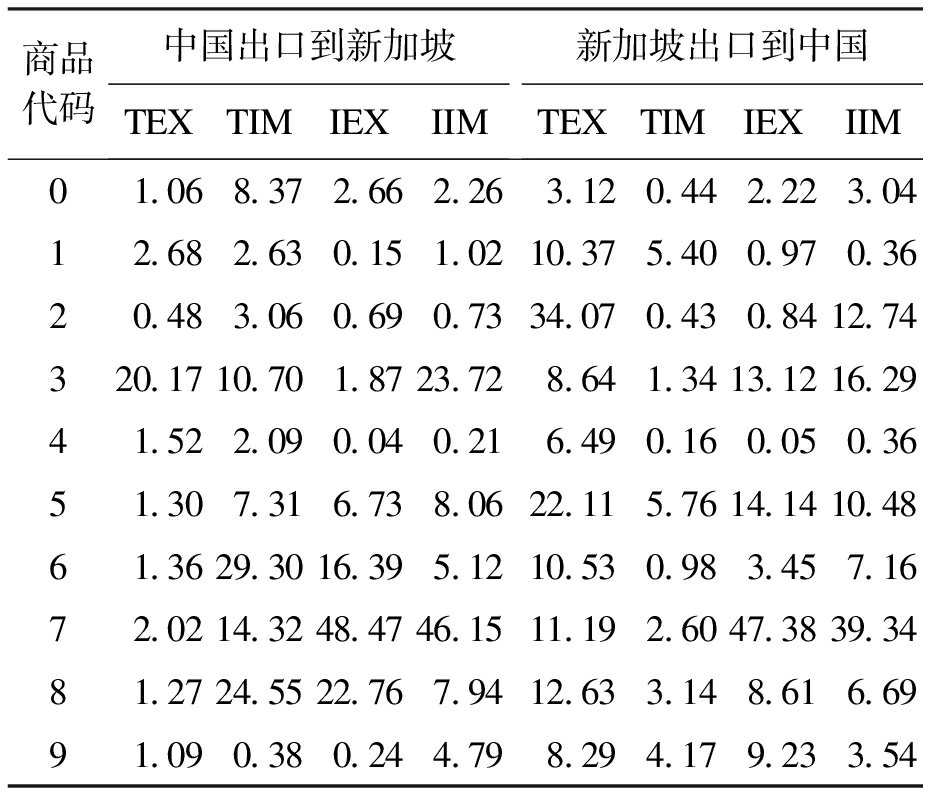

敏感性行业分析通过交叉逻辑的计算综合考虑了双边贸易彼此的影响力。表1给出了中新敏感性行业各项测算结果。

表1 2018年中国与新加坡敏感性行业分析 %

商品代码中国出口到新加坡TEXTIMIEXIIM新加坡出口到中国TEXTIMIEXIIM01.068.372.662.263.120.442.223.0412.682.630.151.0210.375.400.970.3620.483.060.690.7334.070.430.8412.74320.1710.701.8723.728.641.3413.1216.2941.522.090.040.216.490.160.050.3651.307.316.738.0622.115.7614.1410.4861.3629.3016.395.1210.530.983.457.1672.0214.3248.4746.1511.192.6047.3839.3481.2724.5522.767.9412.633.148.616.6991.090.380.244.798.294.179.233.54

注:其中商品代码0~9分别代表食品及活动物,饮料及烟类,非食用原料(燃料除外),矿物燃料、润滑油及有关原料(后文简称“矿料类”),动植物油、脂及蜡,化学成品及有关产品(后文简称“化品”类),按原料分类的制成品,机械及运输设备(后文简称“机运”类),杂项制品,未分类的商品。

数据来源:根据UN Comtrade Database数据计算得出。

由表1可看出,中新贸易中宏观上两国均未识别出显著的敏感性行业。具体地:在中国对新加坡出口贸易中,只有矿料类出口贸易占比略高,但都远低于50%,且相应行业出口占比中IEX只有1.87%,非中国对外出口的主要行业,贸易的潜在风险不大。化品类、机运类和杂项制品的行业出口占比(IEX/IIM)均大于6%,但是相应的出口贸易占比均远低于50%,因此在这三大类行业中新加坡对中国均具有进口依赖性。其中,机运类的IEX和IIM值均远大于6%,说明新加坡该行业对中国具有较强的依赖性。值得注意的是,按原料分类的制成品类的IEX大于6%,IIM非常接近6%,且中国出口贸易占比的TIM值为29.30%,相对取值并不低,这意味着新加坡按原料分类的制成品行业对中国有较强的进口依赖性。

在新加坡对中国的出口贸易中,出口贸易占比只有非食用原料(燃料除外)和化品类的TEX值略高,但这两类出口贸易占比的TIM值均远低于50%,并不是中国相应行业进口的主要来源。其他行业出口贸易占比均远低于50%。观察行业出口占比可以发现,矿料类、化品类、机运类和杂项制品类的行业出口占比均大于6%,因此在这四大类行业中国对新加坡具有进口依赖性。其中,机运类行业的IEX和IIM取值均远大于6%,因此中国机运类行业对新加坡也具有较强的进口依赖性。此外,非食用原料(燃料除外)的IIM值大于6%,但是IEX只有0.84%,因此虽然中国对非食用原料(燃料除外)需求相对略高,但新加坡并非中国此行业的主要进口来源,双边贸易的潜在风险依旧较低。

倘若双边贸易中存在某国家一个行业出口比重极高的现象,那么该行业极有可能因具备敏感性被贸易目标国作为制裁的重点部门。通过上述分析可见,中新双边贸易当前潜在风险不高,双边不存在显著敏感性行业,但仍具进一步改善的空间。

2. 显示性相对比较优势、贸易结合度及Drysdale贸易互补性分析

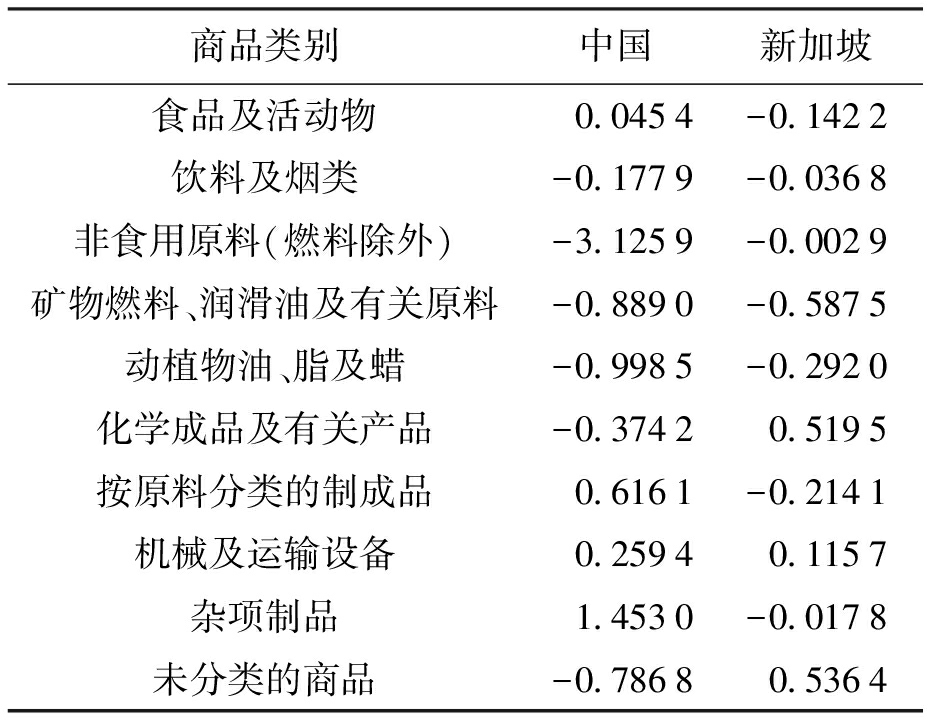

接着利用显示性相对比较优势、贸易结合度及Drysdale贸易互补性指数解读中新贸易商品结构、贸易紧密性与变化趋势,计算结果分别如表2、3所示。

表2 中国与新加坡VRCA指数均值比较

商品类别中国新加坡食品及活动物 0.0454-0.1422饮料及烟类-0.1779-0.0368非食用原料(燃料除外)-3.1259-0.0029矿物燃料、润滑油及有关原料-0.8890-0.5875动植物油、脂及蜡-0.9985-0.2920化学成品及有关产品-0.37420.5195按原料分类的制成品0.6161-0.2141机械及运输设备0.25940.1157杂项制品1.4530-0.0178未分类的商品-0.78680.5364

数据来源:根据UN Comtrade Database数据计算得出。

由表2可知,总体VRCA结果显示中新各自相对比较优劣势互有差异,但优劣势均不明显。中国杂项制品类比较优势最强,非食用原料类(燃料除外)比较劣势最为明显;新加坡比较优势最强的是未分类的商品类,比较劣势最显著的商品是矿料类。综合来看,中国与新加坡具有比较优劣势的商品各有异同,但是除了中国在非食用原料(燃料除外)上比较劣势略大外,宏观上双方的一位数分类行业比较优劣势情况均不明显。

表3进一步通过熵值赋权法得到各年份VRCA均值,结合“一带一路”倡议背景可以发现:一方面,对于中国,在“一带一路”倡议提出之前,中国对新加坡的商品比较优势持续呈急剧下降趋势,2014年相比2009年宏观指数下降达85.4%;随着“一带一路”倡议的提出,中国对新加坡商品比较优势的弱势有所减缓,在2015年后开始出现回暖,到2017年实现了44.2%的提升,说明“一带一路”倡议对中新贸易商品结构合理化起到了重要拉动作用;而2018年则有一定的下降,这可能是因为中美贸易摩擦带来的边际影响。另一方面,对于新加坡,其在“一带一路”倡议提出后对中国的商品比较优势持续下降,说明中新合作在如何取得双赢的策略上仍有可调整空间。值得注意的是,双边商品比较优势结果趋于同水平化,这再次反映了双边贸易结构呈现出合理化趋势,说明“一带一路”倡议对于稳定中新贸易合作具有重要意义。

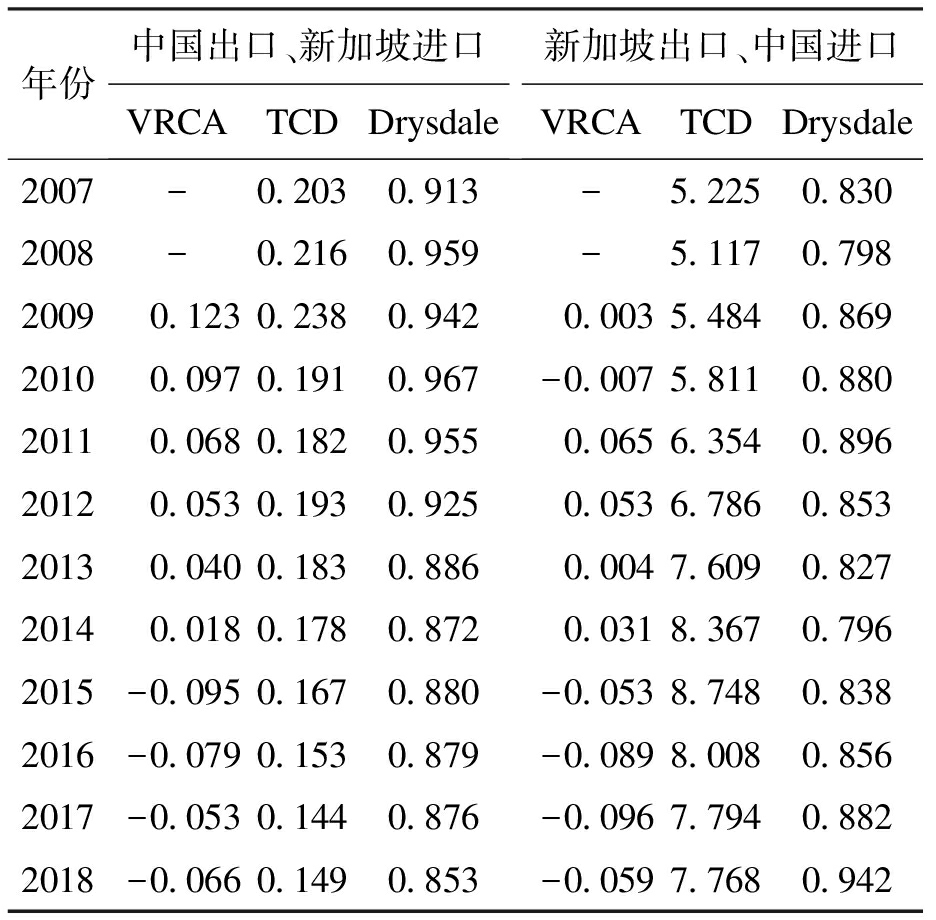

表3 2007—2018年中国与新加坡TCD指数及Drysdale指数测算结果

年份中国出口、新加坡进口VRCATCDDrysdale新加坡出口、中国进口VRCATCDDrysdale2007-0.2030.913-5.2250.8302008-0.2160.959-5.1170.7982009 0.1230.2380.942 0.0035.4840.86920100.0970.1910.967-0.0075.8110.88020110.0680.1820.9550.0656.3540.89620120.0530.1930.9250.0536.7860.85320130.0400.1830.8860.0047.6090.82720140.0180.1780.8720.0318.3670.7962015-0.0950.1670.880-0.0538.7480.8382016-0.0790.1530.879-0.0898.0080.8562017-0.0530.1440.876-0.0967.7940.8822018-0.0660.1490.853-0.0597.7680.942

数据来源:根据UN Comtrade Database计算得出。

由表3中TCD指数的结果可以看出,当中国出口而新加坡进口时,中新TCD指数可以分为两个阶段:第一阶段是出口依赖迅速上升阶段,时间跨度为2007—2009年,期间TCD指数增长17.24%;第二阶段是出口依赖持续下降阶段,时间跨度为2009—2018年,期间虽然2012、2018年有所增长,但是并不明显。中国出口、新加坡进口的TCD指数值有进一步下滑的趋势,但都远低于1,表明新加坡并不是中国的主要出口对象,中国的出口市场并不依赖新加坡。当新加坡出口而中国进口时,双边贸易结合度指数亦可分为两个阶段:第一阶段时间跨度为2007—2015年,期间除2008年略有下降外,宏观上呈快速上升趋势;第二阶段则表现出缓慢下降的态势,其中2015—2016年下滑8.5%,而2016—2018年下滑进一步变缓,年均下滑1.5%。对两种TCD指数进行对比发现,其均呈“先扬后抑”的两阶段态势,但各自阶段的变化时间有明显区别,中国出口结合度大部分时间在变弱,而新加坡出口结合度大部分时间在变强。

由表3中Drysdale贸易互补指数的结果可以看出,在中国出口、新加坡进口方面,数值结果宏观上略显下降,具体可细分为两个阶段:第一阶段呈波动上升,时间跨度为2007—2010年,其间贸易互补情况有优化有弱化,但总体上提升了5.96%;第二阶段为2010—2018年,双边贸易互补情况除了2014年接近平稳外,其他年份均表现为连续下滑,总体下滑幅度达11.8%。综合结果表明,中国出口、新加坡进口在近年来表现出显著的互补性,但互补性有下降趋势,这与贸易结合度的下降相对应,说明中国与新加坡双边贸易仍需磋商磨合。在新加坡出口、中国进口方面,双边贸易互补性指数呈现出明显的波动,宏观上2018年比2007年提升13.5%,但其间受金融危机影响2008年急剧下降3.82%;2011—2014年互补性指数滑落幅度达到11.21%;而2014—2018年从0.796上升到0.942,增幅达到18.29%,平均年增速为4.57%。总体上看,2007—2018年新加坡出口、中国进口的Drysdale贸易互补指数波动较多,多数年份指数取值大于0.8,且近几年来呈现出稳定加强的趋势,表明新加坡出口、中国进口同样具有较强的贸易互补性。

综上分析可以看出,在“一带一路”倡议提出后,中新贸易宏观上呈现出合理化趋势,但微观上存在一定波动性,对双方利益的影响方向也不尽相同。考虑到复杂的国际形势,此种情况亦在情理之中。如今,相信中新贸易在“一带一路”倡议和RCEP这样的高标准贸易协定的多重推动下,将会继续向更加稳定和谐与友好的方向发展。

基于前文对中国与新加坡贸易关系的分析,本文将进一步探究影响中新双边贸易深化发展的因素以及中新贸易结构是否存在问题。针对这些问题,本文引入贸易引力模型进行实证分析,结合前文结果并利用敏感性行业结果选取四个代表性商品类别加入模型,以期分别从宏观和分行业角度进行分析,为深化中新双边发展合作提供启示。

1. 实证模型构建

引力模型是国际经济学研究中的重要理论模型,学界多利用引力模型研究国际区域间贸易流量因素。随着对传统引力模型的调整与创新,贸易引力模型的应用范围也愈加广泛。周冲等基于兰曼(Lineman)的研究[15-16],在模型基础上引入人均GDP差额绝对值的同时去除地理距离因素,研究了中国与拉美国家之间的贸易流,发现中国与多数拉美国家的贸易属于潜力开拓型。赵晓迪等增加了内陆国、邻国和文化距离因素,研究中国与“一带一路”沿线国家林产品的贸易格局[17]。鉴于此,本文在传统贸易引力模型中引入中新人均GDP差绝对值。前文的Drysdale互补指数及典型代表行业变量,由于聚焦中新、距离数据缺乏变化而省去。根据敏感性行业分析,矿料类、化品类、机运类和杂项制品四种行业对双边贸易相对影响较大,因此选取这四种行业作为典型代表。最后,本文将贸易引力模型拓展为

log trade=β0+β1log GDPC+β2log GDPS+

β3log PGDP+β4log DryA+β5Tmin+

β6Tche+β7Tmac+β8Tmis+ε

(7)

式中:trade为中新双边贸易总额;GDPC、GDPS和PGDP分别为中国GDP、新加坡GDP和中新人均GDP差额绝对值;DryA为中新互补性指数。考虑到宏观指标数据值较大,同时为了减少潜藏的异方差性与共线性问题,对以上数据均取log 10对数处理。Tmin、Tche、Tmac和Tmis分别表示中新矿料类、化品类、机运类和杂项制品四种类别行业的双边贸易总额;ε表示随机误差项。

2. 指标选取及数据来源

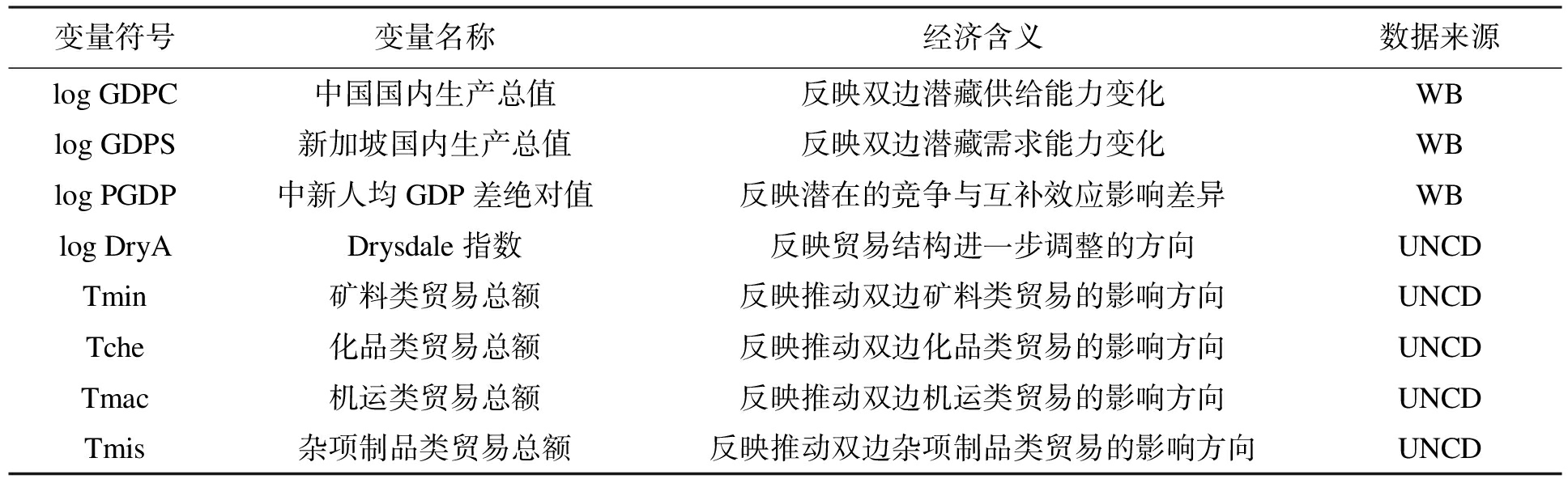

鉴于数据可获得性,模型变量主要针对2007—2018年中新相关数据进行讨论。相关解释变量的经济含义及数据来源如表4所示。

表4 各变量指标描述及数据来源

变量符号变量名称经济含义数据来源logGDPC中国国内生产总值反映双边潜藏供给能力变化WBlogGDPS新加坡国内生产总值反映双边潜藏需求能力变化WBlogPGDP中新人均GDP差绝对值反映潜在的竞争与互补效应影响差异WBlogDryADrysdale指数反映贸易结构进一步调整的方向UNCDTmin矿料类贸易总额反映推动双边矿料类贸易的影响方向UNCDTche化品类贸易总额反映推动双边化品类贸易的影响方向UNCDTmac机运类贸易总额反映推动双边机运类贸易的影响方向UNCDTmis杂项制品类贸易总额反映推动双边杂项制品类贸易的影响方向UNCD

注:贸易总额为中新双边贸易总额,WB表示世界银行,UNCD表示联合国商品贸易统计数据库。

通过表4可以看出,模型的原理在于分别从宏观指标与中观行业的角度分析不同因素对中新贸易的影响。由于前文指数变量计算采用的原始数据存在部分重复,为防止严格多重共线性问题,选取时间跨度相对全面的Drysdale指数加入模型。通过前文分析,认为四个分行业变量相对具备代表性,可以反映出中观层面不同行业贸易对中新合作的影响方向。这是由于禀赋与比较优势不同使得不同国家对不同种类的商品贸易偏好程度不同,合理调整贸易结构有利于稳定长期贸易合作伙伴关系。

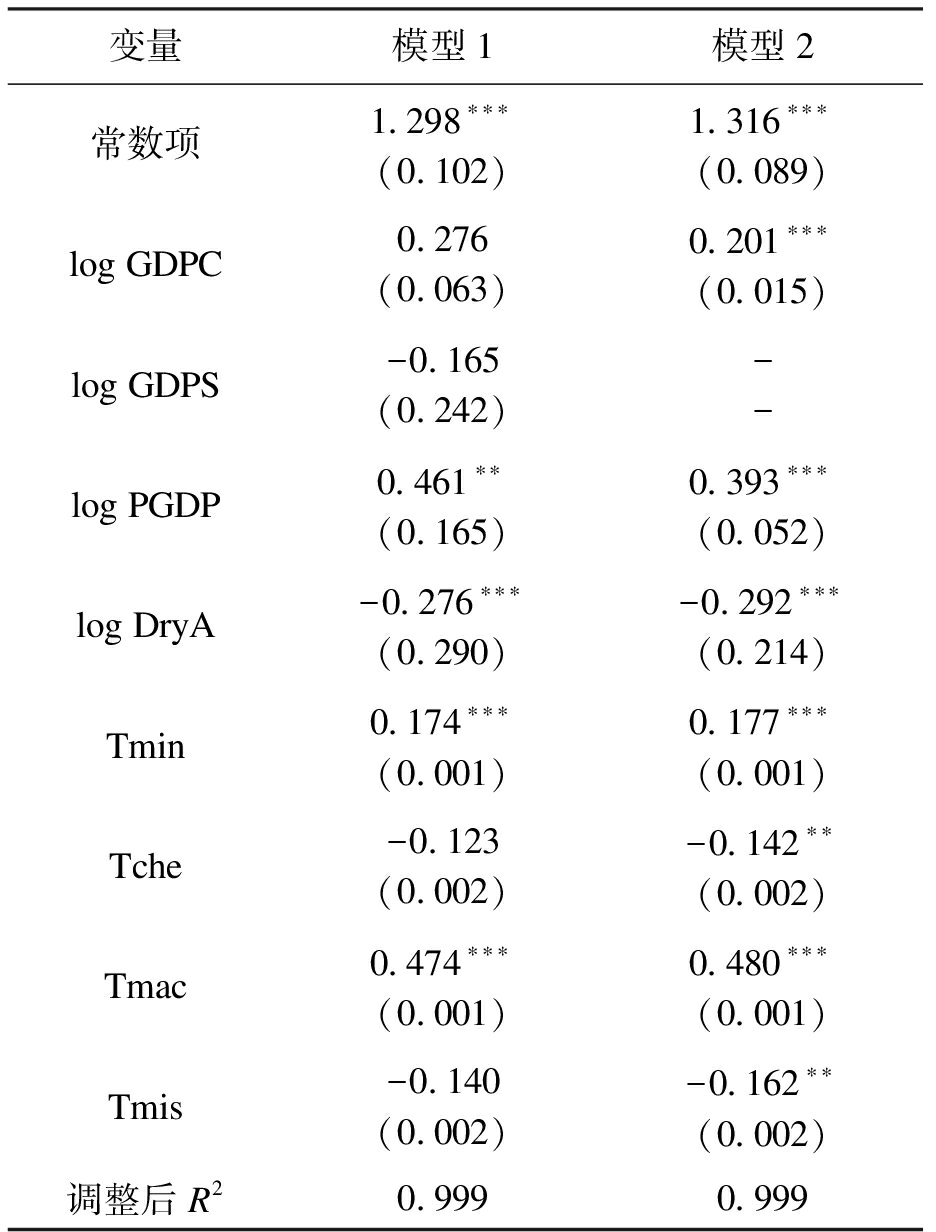

基于相关数据,本文利用回归软件进行初次分析,观察回归结果并剔除相关不显著变量后,得到了较好的回归结果。基于后向回归分析,分别得到了模型1、2的回归结果,并绘制为表5。

通过第一次回归发现部分数据结果并不显著。经后向回归,剔除新加坡GDP变量后模型得到较好的修正,如表5中模型2所示。在模型1中,新加坡经济产出规模变化对双边贸易产生了负向影响,这不符合经济规模对贸易推动的常规猜想,模型结果不显著也印证了这一点。其原因可能在于中国总产出规模比新加坡数据大得多,导致中新产出规模对贸易影响程度差距较大,体现在回归系数上就引起了非常规结果。

表5 模型回归结果

变量模型1模型2常数项1.298?(0.102)1.316?(0.089)logGDPC0.276(0.063)0.201?(0.015)logGDPS-0.165(0.242)--logPGDP0.461(0.165)0.393?(0.052)logDryA-0.276?(0.290)-0.292?(0.214)Tmin0.174?(0.001)0.177?(0.001)Tche-0.123(0.002)-0.142(0.002)Tmac0.474?(0.001)0.480?(0.001)Tmis-0.140(0.002)-0.162(0.002)调整后R20.9990.999

注:括号内为标准差;**、***分别表示在5%、1%的水平上显著;除常数项回归系数外,皆为标准化后的系数。

宏观影响因素方面:首先,模型2显示中国总产出规模每增大1%,双边总贸易额会增加0.20%,且在1%的水平上通过显著性检验。这表明中国经济发展对推动双边贸易发展具有积极作用,且比新加坡经济发展影响更为显著。其次,中新人均收入差绝对值每增大1%,双边贸易额也会相应增加0.39%。一般双边人均收入差持续扩大往往会对双边贸易产生负面影响,表现为处于劣势的国家倾向于采取关税政策调整等措施来抑制差距。而在“一带一路”倡议背景下,中国坚持并加强与沿线国家的经济合作交流,即使中新人均收入差距增大,双边合作交流也并没有止步。但从人均收入差回归系数来看,本文认为中新双边贸易产业结构存在问题,而Drysdale互补性指数的结果为猜想提供了验证。根据模型2结果,双边贸易互补性每增强1%,将对双边贸易额产生0.29%的负向影响。同样,贸易双方的互补性增强体现出良性的贸易关系,然而体现在贸易额上却未能促进反而抑制了总额流量。本文认为,这是由于参与环节的差异与不平衡引起了部分厂商贸易倾向降低,使得互补性呈现出负向效应。在全球价值链不断发展的浪潮中,发达国家与发展中国家通过不同方式嵌入其中。中国企业多数通过下游整合,通过附加值较低的环节参与全球价值链,长期处于“低端锁定”状态。新加坡作为亚洲较为发达的国家和地区之一,利用其地理优势在全球价值链发展中扮演着重要角色,除了自身较为发达的制造业外,转口贸易为其自身发展带来了重要贡献。相对于中国,新加坡在全球价值链中的相对位置更偏向于“微笑曲线”两端,即使双方贸易互补性增强,但本质上仍存在着贸易地位不平衡、所得利润率相差较大的现象,一定程度上抑制了中新贸易的共同发展。综合来看,中国的稳定发展对促进双边对外贸易影响深刻,同时双边贸易结构升级是推动贸易流增长的关键因素[18]。

分行业影响因素方面:本文选取的四大典型代表行业中,矿料类和机运类对双边贸易具有正向效应,分别在每增加1%的情况下对总贸易流产生0.177%和0.480%的推动作用;而化品类及杂项制品类每增加1%的水平,会对中新贸易总额分别产生0.142%和0.162%的负向效应。综合来看:机运类影响力最大。中新制造业存在相互依赖性,尤其是随着高技术产品的不断发展,加强双边知识经验合作交流,推动双方产业结构升级,可为双方与“一带一路”沿线国家区域价值链的构建提供动力。石油、石油产品及有关原料在矿料类中权重最大,而新加坡是世界三大炼油中心之一,相关产业的贸易为中新贸易深入发展提供了保障。新加坡的化工业较为发达,而中国化工业起步相对略晚,化学成品及有关产品类的贸易在一定程度上会抑制中国相关产业的发展。对于杂项制品,随着进口产品的增多,其品牌效应在中国影响显著,促进了源出口国企业国际化品牌形象的树立,而抑制了国内替代性产品品牌的发展。这可能会影响企业参与生产并抑制企业参与竞争的积极性,因此杂项制品给双边贸易带来负面效应并不意外。分行业分析结果同样强调了双边贸易结构升级的重要性,应注意彼此合作的附加值增长性问题;同时,中国应继续加大投资化工产业建设的力度,维护本国品牌发展,与新加坡在竞争中共同发展。

新加坡是亚洲重要的新兴工业经济体和东盟的重要成员国之一,中新关系对亚洲经济发展局势有着举足轻重的影响力。本文多角度探析了中新贸易关系,基于模型进行了实证分析,并得出以下结论:第一,中新进出口贸易均未出现显著的敏感性行业,部分行业互有进口依赖性,个别行业单边依赖性较强;第二,中新各自相对比较优势存在异同,但优劣势表现均不明显;第三,新加坡出口对中国市场依赖相对较高,中新双边商品贸易互补性较强;第四,中国经济规模发展对中新贸易影响深刻,双边贸易互补性结构需要进一步调整。

鉴于此,可得到以下启示:首先,应继续加强与新加坡的政治经济协商及友好交流,促进两国贸易关系稳定发展。通过本文分析,“一带一路”倡议虽然对双边贸易起到了推动作用,但2018年中新贸易的下行压力显示出中美贸易战等世界经济形势可能会间接影响中新合作。如何稳定新加坡对中国市场的需求,坚定双方持续稳定合作的立场是长期考量因素。其次,积极协商贸易政策,促进商品贸易结构合理化。“一带一路”倡议显著促进了中新贸易趋势合理化,其中中国的获利相对高于新加坡,但中国政府更需要与新加坡继续加强贸易协商,避免出现敏感性行业,更好地实现贸易双赢的目标。最后,紧抓RCEP签署机会,加大双边贸易需求。RCEP是中国“一带一路”倡议的重大成果,本文分析发现中国对新加坡的贸易依赖较弱,虽可能有国土面积、经济结构不同等因素存在,但适当加强双边贸易关系的紧密程度,尤其是提升贸易互补性,对巩固双边合作忠诚度具有重要作用。

[1]李俊久,蔡琬琳.“一带一路”背景下中国与东盟货币合作的可行性研究 [J].亚太经济,2020(4):39-48.

[2]闫东升,马训.“一带一路”倡议、区域价值链构建与中国产业升级 [J].现代经济探讨,2020(3):73-79.

[3]黎峰.增加值视角下的中国国家价值链分工——基于改进的区域投入产出模型 [J].中国工业经济,2016(3):52-67.

[4]张志新,黄海蓉,林立.中国与“一带一路”沿线西亚国家贸易关系及潜力研究 [J].华东经济管理,2019,33(12):13-19.

[5]肖志敏,杨军.中美贸易摩擦对两国经济影响分析 [J].国际商务研究,2019,40(5):22-32.

[6]宋周莺,韩梦瑶.“一带一路”背景下的中印贸易关系分析 [J].世界地理研究,2019,28(5):24-34.

[7]张帅,林宏宇.“一带一路”背景下中国对泰国出口技术溢出效应研究 [J].亚太经济,2020(4):119-127.

[8]陈秀莲.“一带一路”倡议下中国与东盟经贸合作模式新构的研究 [J].国际贸易,2019(7):79-87.

[9]郭健全,张孟可.“一带一路”背景下绿色物流与环境及经济增长的关系 [J].沈阳工业大学学报(社会科学版),2021,14(1):28-34.

[10] 王领,张眉.中国对越南机电产品出口贸易波动的影响因素分析 [J].沈阳工业大学学报(社会科学版),2020,13(6):491-497.

[11] 刘强,王玉涵.中国与新加坡贸易便利化水平比较及对中国的改进建议 [J].国际贸易,2019(12):27-35.

[12] 刘光辉.“一带一路”发展下中国和新加坡区域经济合作新格局 [J].对外经贸实务,2019(7):38-41.

[13] 康成文.显示性比较优势指数研究述评 [J].商业研究,2014(5):32-39.

[14] Drysdale P.Japan,Australia,New Zealand:the prospect for Western Pacific economic integration [J].Economic Record,2007,45(3):321-342.

[15] 周冲,周东阳.“一带一路”背景下中国与拉美国家贸易潜力研究——基于引力模型的实证分析 [J].工业技术经济,2020,39(4):63-71.

[16] Lineman H.An econometric study of international trade flows [M].Amsterdam:North-Holland Publishing Company,1966:366-368.

[17] 赵晓迪,刘思彤,杨超,等.中国与“一带一路”沿线国家林产品贸易格局及发展趋势 [J].国际经济合作,2020(2):34-43.

[18] 王岚.全球价值链嵌入与贸易利益:基于中国的实证分析 [J].财经研究,2019,45(7):71-83.